自10月25日国有大行等商业银行批量下调存量房贷利率后,存量房贷利率定价机制也迎来调整。

10月31日,国有六大行均发布公告称,将从11月1日起,陆续对商业性个人住房贷款利率实行新的定价机制。

新定价机制主要包括两方面内容:一是调整贷款利率在LPR(贷款市场报价利率)基础上的加点值(以下简称“加点值”,可为负值);二是变更重定价周期的约定。

偏离度超30BP可协商调整

今年9月29日,中国人民银行(以下简称“央行”)发布的《关于完善商业性个人住房贷款利率定价机制的公告》(中国人民银行公告〔2024〕第11号)(以下简称《公告》)表示,自2024年11月1日起,浮动利率商业性个人住房贷款与全国新发放商业性个人住房贷款利率偏离达到一定幅度时,借款人可与银行业金融机构协商,由银行业金融机构新发放浮动利率商业性个人住房贷款置换存量贷款。

10月31日,为落实《公告》,国有六大行完善了存量房贷利率定价机制。

根据新定价机制,已发放的以LPR为定价基准的浮动利率商业性个人住房贷款(包含首套、二套及以上个人住房贷款,公积金组合贷款中的商业性个人住房贷款部分)借款人,可向上述银行申请变更借款合同中的定价条款约定,包括:调整贷款利率在LPR基础上的加点值;变更重定价周期的约定。

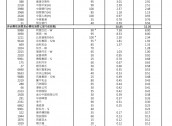

从加点值调整方式来看,国有六大行提到,借款合同约定的加点值比全国新发放房贷利率平均加点值高30BP以上的,可申请调整加点值;调整后的加点值不低于全国新发放房贷利率平均加点值加30BP,且不低于所在城市房贷利率加点下限(如有)。具体加点值根据市场供求、客户资信情况、贷款担保变化等因素确定。

其中,全国新发放房贷利率平均加点值=央行最新公布的上季度全国新发放房贷平均利率-该利率对应季度内各月5年期以上LPR的算术平均值。

借款人该如何判断自己的存量房贷利率加点值是否能够调整?对此,中国银行举例称,“存量房贷利率常态化调整是加点值之间的比较和下调。可以将贷款的LPR加点值与全国新发放房贷利率平均加点值+30BP进行比较,如果贷款的LPR加点值高,则可申请将贷款加点值下调至全国新发放房贷利率平均加点值+30BP。”

例如,借款人的贷款利率为LPR-20BP,央行最新公布的全国新发放房贷利率为3.33%,考虑到对应季度(即7月份至9月份)公布的5年期以上LPR平均为3.85%,则全国新发放房贷利率平均加点值为-52BP(3.33%-3.85%)。全国新发放房贷利率平均加点值+30BP为-22BP(-52BP+30BP),借款人的贷款加点值为-20BP,高于-22BP,则可申请下调至-22BP,下调后的贷款利率为LPR-22BP。

招联首席研究员董希淼对《证券日报》记者分析称,在存量房贷与新增房贷利率偏离度超过30BP时,允许借款人与银行协商调整加点,有助于缓解潜在购房者的观望情绪,降低借款人房贷利息支出。

东方金诚首席宏观分析师王青对记者补充称,加点值调整部分,意味着存量房贷利率会较快跟进新发放房贷利率同步下调,这样基于新老房贷利率差的提前偿还房贷的必要性就会显著下降。

从对商业银行的影响来看,王青表示,存量房贷利率较快跟进新发放房贷利率下调,对净息差会有一定下拉作用。就不同重定价周期而言,同样基于整体房贷期限普遍较长,其间可能要经历几轮利率上行及下行波动,因此长期来看不同的重定价周期对银行净息差的影响为中性。

中国邮政储蓄银行研究员娄飞鹏也表示,优化贷款利率定价机制,调整重定价周期等,有助于更好维护银行和借款人双方的合法权益,更好按照市场化原则开展住房按揭贷款业务。

重定价周期变更

除加点值调整之外,重定价周期变更也是新定价机制的又一大亮点。

此前不少贷款人认为,房贷利率重定价周期统一为1年,不能及时反映市场供需变化,容易造成新老房贷利差过大等情况。而本次调整,国有六大行明确,取消了房贷利率重定价周期最短为1年的限制。

重定价周期,即贷款合同约定的利率随定价基准调整的时间间隔。对借款人而言,重定价周期缩短后,如果LPR下调,则可以在较短时间内享受房贷利率下调的好处。

国有六大行表示,变更后,重定价周期可选择三个月、六个月或一年。新的重定价日从原合同重定价日起算,按每满三个月、六个月或一年的对日确定,即重定价周期选择三个月的,每年有四个重定价日;重定价周期选择六个月的,每年有两个重定价日;重定价周期选择一年的,每年只有一个重定价日。

“对借款人而言,重定价周期既不是越短越好,也不是越长越好,主要的考量因素应是市场利率走势——如果利率处于下行趋势,重定价周期短,利率下降能更快体现,导致贷款实际利率更快下降;如果利率处于上行趋势,重定价周期短,利率上升也将更快体现,导致实际利率更快上升。因此,借款人应对利率走势进行研判,选择重定价周期。目前,市场利率或有下降空间,借款人可根据需要选择较短的重定价周期。”董希淼说道。

有利于促消费稳楼市

国有六大行还公告了新定价机制的其他操作细节。

在固定房贷利率调整方面,国有六大行提到,固定利率或采用基准利率定价的个人住房贷款,如需申请变更借款合同定价条款约定,须先转换为以LPR为定价基准的浮动利率贷款。转换时,加点值等于原合同利率水平与最近一个月相应期限LPR的差值。转换成功后,在贷款剩余期限内,不能申请转回按固定利率或基准利率定价。

由于部分一线城市房贷利率调整也受当地政策影响,因此这些地方定价机制的实施也备受关注。对此,中国银行提到,北京、上海、深圳二套房借款人,如借款人所在城市有房贷利率政策下限,则调整后的利率加点值取常态化调整目标值(即全国新发放房贷利率加点值+30BP)与当地利率政策下限孰高值。如当地政策下限高于常态化调整目标值,则调整后的房贷加点值仍不能低于当地房贷利率政策下限。

谈及新定价机制的整体影响,董希淼表示,在利率下行周期,调整措施有助于进一步降低借款人住房消费负担,提振居民住房消费的意愿和能力,促进金融与房地产良性循环,推动房地产市场止跌回稳。

中指研究院政策研究总监陈文静也对《证券日报》记者表示,新的房贷利率定价机制落地后,个人购房后的存量房贷利率调整将更加灵活,当存量房贷利率明显偏高时,借款人可以更快调整房贷利率,有助于稳定市场预期,促进新增购房需求的释放。

(文章来源:证券日报)