来源:新经济观察团

近日,广东一名女子在查询个人征信记录时,惊讶地发现自己成为了一笔高达3.96亿元巨额贷款的担保人。这一事件迅速引起了公众的关注,同时也将涉事的上海华瑞银行(以下简称“华瑞银行”)推上了风口浪尖。

据报道,这笔贷款是由上海理业供应链管理有限公司向上海华瑞银行申请的,但该女子声称对此事毫不知情,也从未在任何相关合同上签字。华瑞银行随后回应称,此次事件系信贷人员操作失误所致,并非故意行为,目前该女子的征信记录已得到修正。尽管如此,我们仍然能够看出,华瑞银行内部管理和操作流程中存在不小的问题。

作为首批开业的五家民营银行之一,华瑞银行凭借在互联网金融领域的创新和服务,在过去几年里赢得了众多客户的青睐,获得较大发展,资产总额逼近五百亿元。然而,在行业竞争压力和外部环境影响下,年轻的华瑞银行面临着诸如风险管理、合规操作等方面的挑战;与同期开业的民营银行兄弟们相比,华瑞表现不佳。

01

近五年营收起伏不定,2022年净亏损超3亿

上海华瑞银行是首批试点的五家民营银行之一,也是上海首家民营银行,注册资本30亿元人民币,由上海均瑶(集团)有限公司联合沪上10余家民营企业发起。2014年9月26日获中国银监会筹建批复,2015年1月27日获开业批复,5月23日正式开业。自成立以来,该行致力于服务科技创新型企业,并积极探索金融科技的应用与发展。根据官网介绍,华瑞银行的使命初心为“服务实体经济、,服务小微大众”,战略定位为“聚焦普惠金融,建设特色鲜明的智慧银行”。

从最初的业务探索,到逐步形成以服务小微科创企业为主的特色经营模式,华瑞银行还在数字化转型方面取得了一定成绩。然而,成长之路上并非一帆风顺,华瑞银行也面临了股东变动、经营成本上升等一系列挑战,特别是近年来的业绩波动,反映出其在激烈的市场竞争环境中寻求可持续发展的艰难。

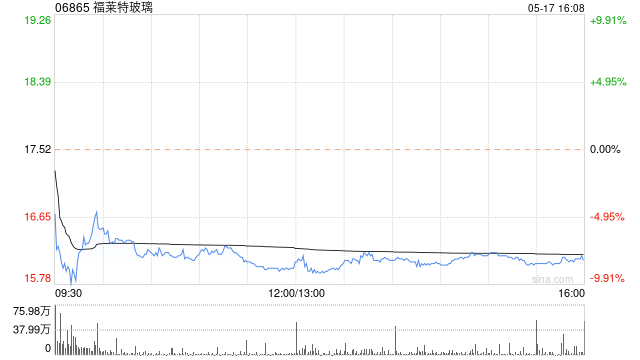

观察团统计了近五年来华瑞银行的年报数据。信息显示,2019-2023年,华瑞银行的营业收入起伏不定,营收分别为9.93亿元、11.58亿元、16.01亿元、9.7亿元和14.63亿元。其中, 2019年营收下滑,同比下降9.18%。到了2020年,华瑞银行成功实现反弹,营收同比增长了16.59%。2021年更是取得了显著的成绩,营收较上年增长了38.32%,达到了16.01亿元的历史新高。

然而,好景不长,2022年,华瑞银行的营收又出现了大幅下滑,降幅高达 39.40%。虽然2023年该行业绩回暖达到14.63亿元,同比上升50.76%,但不及2021年巅峰期水平。

除了营收跌宕起伏,华瑞银行的净利润表现也类似。2019-2023年,华瑞银行的净利润分别为2.68亿元、2.03亿元、2.23亿元、-3.41亿元和0.53亿元。华瑞银行的净利润在2019年、2020年均出现两位数的下滑幅度,同比下降了18%和24.21%。2021年,华瑞银行的净利润虽略有回升,但幅度并不明显。

进入2022年,华瑞银行净利润再次下滑,甚至出现了历史上最大的亏损,亏损额超过3亿元,同比下降了252.46%,华瑞银行也因此成为当年唯一亏损的一家民营银行。尽管2023年华瑞银行的净利润有所回升,但相比之前的盈利水平仍有很大差距,仅为0.53亿元,同比上升了115.65%。

而与同业相比,华瑞银行的业绩也不尽人意。微众银行、网商银行、金城银行、民商银行同样是首批开业的民营银行,但前两者已经凭借各自的优势,成为民营银行中的佼佼者。以2023年为例,同期网商银行实现营收187.43亿元,净利润42.03亿元;微众银行同年营收393.61亿元,净利润108.15,均是华瑞银行的数十倍。

此外,按照新经济观察团的统计,2023年华瑞银行的营收在18家民营银行中排第12位,净利润排在倒数第2位。

而在如今的竞争格局下,华瑞银行想要赶超这些同行已十分困难。

02

资产质量承压,不良贷款率增长

与此同时,华瑞银行的资产质量也同样令人担忧,风险控制层面的压力正在持续增长中。

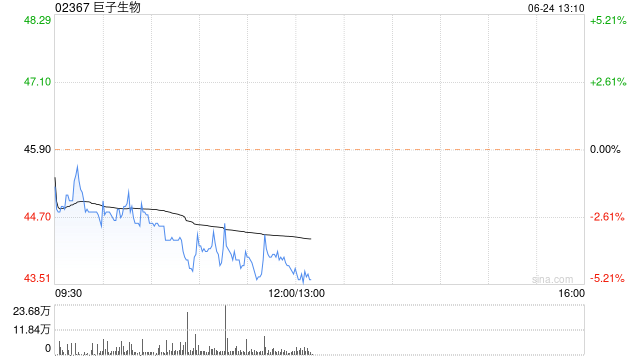

根据年报内容,2019-2023年,华瑞银行的不良贷款率呈现出不断攀升的趋势,分别为1.03%、1.44%、1.67%、1.86%和1.66%。

其中,2019-2022年,华瑞银行不良贷款率连续四年上升,由1.03%增长至1.86%,上涨了83个百分点。2022年作为华瑞银行营收和净利润均大幅下滑的年份,其不良率也陡增至1.86%的高点。虽然2023年不良率有所下降,但仅降低0.2个百分点。

与此同时,华瑞银行的拨备覆盖率表现也出较大的波动。2019-2023年,华瑞银行的拨备覆盖率分别为244.28%、163.19%、190.20%、193.67%和205.24%。2019年,华瑞银行拨备覆盖率达到期间高点,随后起伏不定,虽然近三年有所增长,但始终在200%上下浮动,没有超越2019年的水平。拨备覆盖率的不稳定表现,意味着华瑞银行在风险准备金的储备方面存在一定的不足。

虽然资产质量表现一般,但近年来,华瑞银行基本保持了扩张态势。2019-2023年,华瑞银行的资产规模分别为396.27亿、433.9亿、459.25亿、423.77亿和492.71亿。

从增速来看,除了2022年资产规模回落7.73%,其余年份均保持正向增长。尤其是2023年,华瑞银行资产规模达到492.71亿元,回升16.30%。资产规模的稳步增长可以被视为华瑞银行的一个积极信号,表明其业务扩张和市场份额的不断扩大。

不过,同样与民营银行头部机构相比,华瑞银行的资产总额相形见绌。2023年,微众银行总资产高达5355.79亿元,网商银行高达4521.30亿元,华瑞银行的资产总额不过这两者的零头。

2023年,华瑞银行资产总额在18家民营银行中排12位,处于中下游水平。

但在整体规模的不断扩充之下,华瑞银行也面临投诉激增的问题。在黑猫投诉 【下载黑猫投诉客户端】平台上,总计有2600多条与华瑞银行相关的投诉信息。这些投诉主要集中在暴力催收、侵犯隐私等方面。可见3.96亿元的天价担保乌龙并非个例,华瑞银行在内部控制层面的制度完善仍然任重道远。

此外,就在2021年9月7日,华瑞银行层因存在未经任职资格许可任命高级管理人员等十一项违法违规行为,被上海银保监局责令改正,并处罚没款共520余万元。这次处罚不仅是华瑞银行成立以来收到的最大一笔罚单,也反映出银行在合规管理和风险控制方面存在漏洞。也警示其必须加强对内部管理的整改,提升风险管理能力,以维护客户利益和自身信誉。

03

股东变动频繁,曾遭遇投资失败风波

值得一提的是,华瑞银行自成立以来,其股东结构经历了多次变动,对公司的长期战略发展和日常经营决策产生了不小的影响。在华瑞银行成立的第二年,即2016年,公司股东之一快鹿集团遭遇了严重的兑付危机,导致其持有的华瑞银行股份被转手给骋宇实业,这一变动使骋宇实业的持股比例从最初的9%上升到了13.8%。

随后,在2017年,由于资金链断裂的问题,赣商联合公司不得不将其所持有的华瑞银行股份进行了转让。这一连串的股东变更事件,无疑给华瑞银行带来了不确定性和潜在的风险。

进入2020年至2021年间,骋宇实业再次经历了股权上的重大调整,倪氏家族完全退出,取而代之的是上海微创医疗器械集团成为了新的大股东,此举进一步加剧了华瑞银行股权结构的不确定性。

到了2023年,美邦服饰和国大建设分别将其持有的3.03亿股和1.14亿股华瑞银行股权转让给了凯泉泵业。此次转让后,凯泉泵业的持股比例上升至22.05%,成为了华瑞银行的重要股东之一。与此同时,上海建之桥企业发展也退出了股东行列。

最近一次的重大变动发生在2024年9月,当时华瑞银行的1.95亿股股权在阿里拍卖网上进行了拍卖,最终这笔股权由华瑞银行的第二大股东凯泉泵业以1.365亿元的价格竞得。尽管凯泉泵业的增持可能有助于稳定银行的股东结构,但频繁的股权变动仍会影响华瑞银行的长期规划和发展策略。

此外,就在2016年,华瑞银行还与大股东均瑶集团的关联企业爱建信托牵扯,经历了一次重大的投资失误。这一年,华瑞银行出资4亿元,通过爱建信托的一个通道产品,间接卷入“光大MPS风波”。

2016年,光大资本联合暴风集团等投资者共同设立了并购基金,用于收购MPS的控股权。然而,MPS在被收购之后不久便陷入了经营困境,并最终破产清算。这次失败的投资不仅导致了巨额的资金损失,还引发了多方纠纷,包括投资者与光大资本之间的法律诉讼。

华瑞银行通过爱建信托参与这项投资,显然是希望通过专业的资产管理机构来分散风险并获得收益。然而事与愿违的是,这次投资并未给华瑞银行带来多少收益,反而遭遇了重创,造成不小的财务压力,并对其声誉产生了不小的负面影响。

此事件之后,华瑞银行及其母公司均瑶集团都应重新审视投资策略,并加强对合作伙伴的选择及投资项目的风险评估。同时,这也提醒所有金融机构,在进行跨国并购及高风险投资时,必须做好充分的尽职调查,确保资金的安全性。

整体来看,从股东结构的频繁变动到内部控制与风险管理的问题,再到近年来的财务表现波动和资产质量下滑,都揭示出华瑞银行在合规经营和风险控制上的不足。在民营银行二八效应加剧、行业竞争持续白热化的当下,华瑞银行如何在复杂的股东环境中保持稳定的经营状态,并确保持续健康的发展,是亟待解决的问题。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号